“El número más importante para la economía argentina sigue siendo el de reservas internacionales”, señala el último informe de la Consultora pxq que dirige Emmanuel Álvarez Agis, uno de los referentes económicos del candidato del Frente de Todos, Alberto Fernández. El estudio precisa que “si bien la decisión de no intervenir (del Banco Central) convalidó una devaluación de más del 20% en un solo día (el lunes pasado), también permitió estabilizar el tipo de cambio en un nivel que podría permitir cuidar las reservas internacionales hasta el cambio del mandato”.

La dinámica de las reservas internacionales viene siendo la misma desde la llegada del Fondo Monetario Internacional: desembolso del FMI – recomposición – sangría de reservas, según grafica el documento.

Sin embargo, advierte que esta “dinámica luce preocupante, no solo por la velocidad de caída (de las reservas), sino por la sucesión de eventos “inesperados”: elecciones, reacción del Presidente, imposibilidad de rollear la deuda de corto plazo, pago del REPO, etc.”.

En este sentido, el informe de Álvarez Agis sostiene que “si bien el mercado de cambios podría estabilizarse en torno a los $/USD 55 y ese es el objetivo declarado del BCRA, la posición de reservas del BCRA es cada vez más débil”. Al respecto, apunta que es el Banco Central, en estas últimas jornadas, el único actor que vende y ya lleva perdidas u$s 7.416 millones de sus reservas desde las PASO.

Un dato clave son las reservas netas, es decir las que le dan capacidad al Banco Central para intervenir en el mercado. Pxq las define como la diferencia entre las reservas brutas menos el swap con China, los encajes de los depósitos en dólares, la posición abierta en futuros y las ventas del Tesoro para los próximos 6 meses (que viene siendo sustantivamente menor en estos días y podría mejorar en el margen la estimación). Al día de ayer las calcula en u$s 14.760 millones.

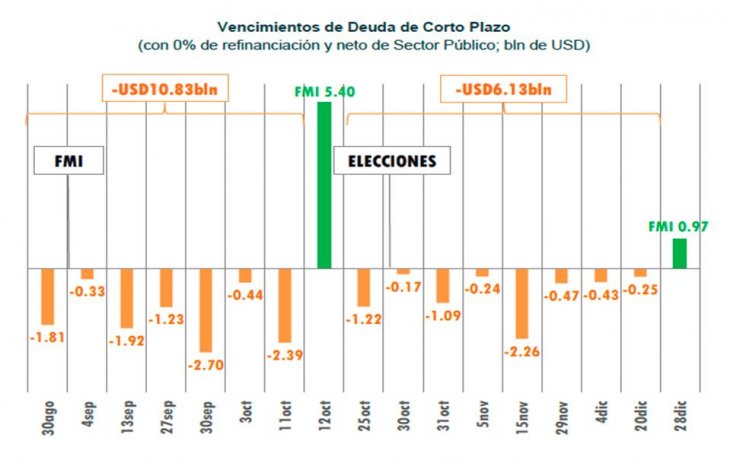

La dinámica tipo de cambio – FMI – deuda de corto – cambio de Gobierno es lo que marcará la economía hasta fin de año, anticipa el informe. Considera que el desafío en materia de deuda de corto plazo comenzó a ser un problema, pero antes que eso el problema es obviamente la estabilización del tipo de cambio. Y concluye que “si el gobierno es exitoso en los próximos días en esta tarea, el siguiente punto a monitorear será la deuda de corto plazo”.

Según los números de pxq, antes de las elecciones la deuda pública (neta de las tenencias estimadas del sector público) registra vencimientos por casi u$s 11.000 millones, a los que se suman otros u$s 6.000 millones hasta fin de año. Como ingreso se esperan desembolsos del FMI por unos u$s 6.500 millones en ese lapso. Cabe señalar que estos vencimientos están calculados en dólares (tanto si se pagan en la divisa norteamericana como en pesos) y se parte del supuesto (extremo) de cero refinanciamiento de la deuda de corto plazo, de manera tal de tener el peor escenario.

No es el 2001

El trabajo también advierte que “de continuar el pánico Argentina podría transformar un problema de liquidez en uno de solvencia”, pero considera que “si la autoridad monetaria y las autoridades políticas logran estabilizar la situación, los fundamentals están lejos de indicar una situación similar a la del 2001”, en un estudio que lleva a restar dramatismo a la situación actual.

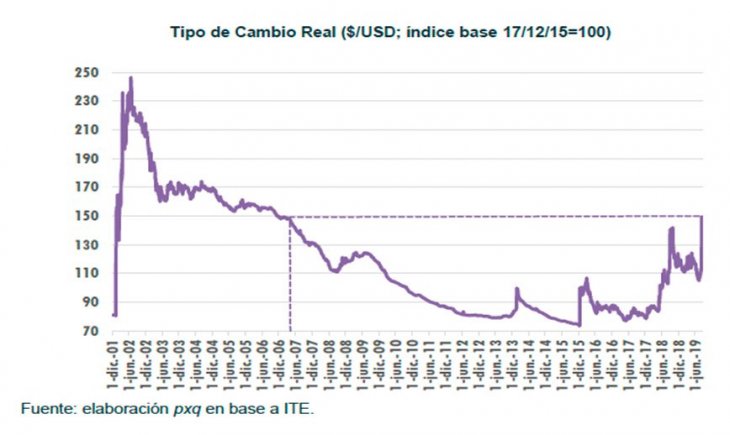

La consultora de Álvarez Agis estima que los vencimientos de deuda en 2001 llegaban 34,4% del PBI. En tanto, calcula que el tipo de cambio real actual es 87,5% mayor al que regía en 2001. Con un tipo de cambio estimado en $ 55 por dólar para 2020, las necesidades financieras brutas para Argentina equivalen al 8,3% del PBI. Y “si estresamos esa situación con un tipo de cambio de $/USD 70 para 2020, las necesidades suben hasta 9,5% del PBI, una diferencia de -24,9% respecto a la situación del 2001”.